Andreas Schubert

Unternehmensberater bei Transaction Partner AG

Mehr zum Autor

Der erzielte Gewinn aus dem Verkauf von Unternehmensanteilen beim Verkauf einer Aktiengesellschaft oder GmbH ist vom Prinzip her steuerfrei. Allerdings ist diese Steuerfreiheit unter Umständen begrenzt: In gewissen Fällen kann eine indirekte Teilliquidation zu einer erheblichen Einkommenssteuerbelastung für den Eigentümer führen. Der Artikel beleuchtet die Voraussetzungen der indirekten Teilliquidation, die typischen Lösungsansätze und beantwortet die häufigsten Fragen zur indirekten Teilliquidation

Zusammenfassung

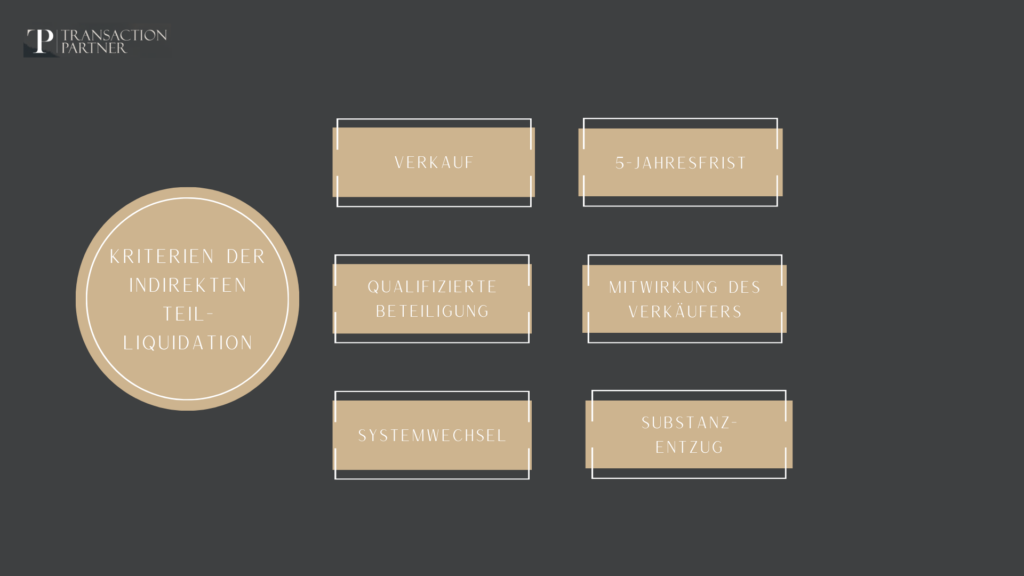

Die indirekte Teilliquidation ist ein wichtiger Aspekt bei Unternehmensverkauf und Unternehmensnachfolge. Sie tritt ein, wenn die 6 relevanten Kriterien kumulativ erfüllt sind. Käufer und Verkäufer haben aber die Möglichkeit, vertragliche Regelungen zu finden, damit bei Verkauf von Anteilen beim Verkäufer ein steuerfreier Kapitalgewinn realisiert werden kann.

Inhaltsverzeichnis

Einleitung

Der Verkauf eines Unternehmens oder von Unternehmensanteilen, unabhängig von seiner Rechtsform beinhaltet stets komplexe Herausforderungen. Ein besonders zu beachtendes Hindernis in diesem Prozess ist die steuerliche Dimension. Entgegen den Erwartungen vieler Unternehmensinhaber ist der Verkauf von Aktien oder Unternehmensanteilen nicht immer steuerfrei.

Insbesondere stellt die indirekte Teilliquidation eines der bedeutendsten steuerlichen Risiken beim Veräussern von Unternehmensanteilen dar. Die eidgenössische Steuerverwaltung legte entsprechende Regelungen bereits im Kreisschreiben 14 vom 6. November 2007 fest. Diese umfassen fünf Kriterien, deren Kenntnis für Firmen und Privatpersonen von grosser Bedeutung ist. Im folgenden Artikel gehen wir detailliert auf die steuerlichen Auswirkungen und Risiken zu diesem Thema ein.

Verkauf von Unternehmensanteilen: Was ist eine indirekte Teilliquidation?

Die indirekte Teilliquidation ist eine Steuerstrategie, die Verkäufer beim Verkauf ihres Unternehmens anwenden, um das nicht betriebsnotwendige Vermögen im Unternehmen zu belassen. Durch diese Vorgehensweise vermeidet der Verkäufer, das nicht betriebsnotwendige Kapital vor dem Verkauf als Dividende auszuzahlen und spart somit erhebliche Steuern.

Der steuerliche Aspekt bei der Übertragung von Beteiligungsrechten hängt stark davon ab, ob diese im Privatvermögen oder im Geschäftsvermögen gehalten werden. Im Privatvermögen gehaltene Beteiligungsrechte ermöglichen einen steuerfreien Verkauf, während die Ausschüttung von Dividenden der Einkommenssteuer unterliegt. Im Gegensatz dazu gelten für Beteiligungsrechte im Geschäftsvermögen genau entgegengesetzte steuerliche Regelungen. Ein Verkauf wird als steuerbarer Ertrag qualifiziert, während die Ausschüttung von Dividenden (fast) steuerneutral gestaltet werden kann.

Dennoch können Probleme auftreten, wenn eine natürliche Person Beteiligungsrechte, die sie im Privatvermögen hält, an eine juristische Person verkauft. In solchen Fällen kann Steuersubstrat verloren gehen, was der Gesetzgeber durch die Bestimmungen zur indirekten Teilliquidation zu verhindern sucht. Die indirekte Teilliquidation liegt genau dann vor, wenn bestimmte kumulative Voraussetzungen erfüllt sind:

- Verkauf: Es muss eine entgeltliche Übertragung erfolgen.

- Qualifizierte Beteiligung: Mindestens 20 % des Grund- oder Stammkapitals müssen verkauft werden, und der Verkäufer muss vor dem Verkauf mindestens 20 % dieser Beteiligungsrechte im Privatvermögen gehalten haben.

- Systemwechsel: Die Beteiligungsrechte müssen aus dem Privatvermögen auf das Geschäftsvermögen einer anderen Person oder juristischen Person übertragen werden.

- 5-Jahresfrist: Es muss innerhalb von fünf Jahren nach dem Verkauf zu einer Ausschüttung nicht betriebsnotwendiger Substanzen kommen.

- Mitwirkung des Verkäufers: Der Verkäufer muss wissen oder sollte wissen, dass nicht betriebsnotwendige Substanzen zur Finanzierung des Kaufpreises entnommen werden.

- Substanzentzug von handelsrechtlich ausschüttungsfähigen Reserven: Handelsrechtlich ausschüttungsfähige Reserven müssen ausgeschüttet werden.

Die Mitwirkung kann sowohl aktiv als auch passiv erfolgen, wobei anzunehmen ist, dass dieses Kriterium von den Steuerbehörden immer als erfüllt qualifiziert wird. In Fällen, in denen zum Zeitpunkt des Verkaufs von mindestens 20 Prozent der Beteiligungsrechte einer natürlichen Person an eine Kapitalgesellschaft nicht betriebsnotwendige Substanz vorhanden ist, ist es ratsam, dass der Kaufvertrag eine Verpflichtung der Käuferin beinhaltet. Diese sollte sich dazu verpflichten, innerhalb von fünf Jahren auf Ausschüttungen der vorhandenen nicht betriebsnotwendigen Substanz zu verzichten oder im Falle einer Zuwiderhandlung Schadenersatz zu leisten.

Festgelegte Kriterien der indirekten Teilliquidation

Die indirekte Teilliquidation ist ein komplexer rechtlicher und steuerlicher Mechanismus, der stets eine sorgfältige Analyse verschiedener Kriterien erfordert, um seine Anwendung zu verstehen. Im Folgenden werden die sechs Schlüsselkriterien im Detail betrachtet.

Verkauf: Entgeltliche Übertragung

Das erste Kriterium bezieht sich auf den Verkauf von Beteiligungsrechten und erfordert eine entgeltliche Übertragung. Dies bedeutet, dass eine finanzielle Transaktion stattfinden muss, bei der der Verkäufer einen Gegenwert für die Übertragung der Beteiligungsrechte erhält. Dieser Verkaufsaspekt unterscheidet die indirekte Teilliquidation von anderen Formen der Übertragung, bei denen möglicherweise keine Entgeltlichkeit im Spiel ist.

Qualifizierte Beteiligung: Mindestens 20 Prozent des Grund- oder Stammkapitals

Die qualifizierte Beteiligung bezieht sich darauf, dass mindestens 20 Prozent des Grund- oder Stammkapitals des Kapitalunternehmens verkauft werden müssen. Hierbei sind nur Verkäufe von in der Schweiz unbeschränkt steuerpflichtigen natürlichen Personen zu berücksichtigen, die vor dem Verkauf mindestens 20% dieser Beteiligungsrechte im Privatvermögen gehalten haben. Sonderregelungen gelten für gestaffelte Verkäufe innerhalb von fünf Jahren.

Systemwechsel: Übertragung von Privat- zu Geschäftsvermögen

Ein Systemwechsel liegt vor, wenn die Beteiligungsrechte aus dem Privatvermögen einer natürlichen Person in das Geschäftsvermögen einer anderen natürlichen Person oder in das Vermögen einer juristischen Person übertragen werden. Dies kann auch durch die Gründung eines Finanzierungskapitalunternehmens oder einer Akquisitionsgesellschaft erfolgen, die die Rechte erwirbt. Der Wechsel vom Nennwert- bzw. Kapitaleinlageprinzip zum Buchwertprinzip kennzeichnet diesen Systemwechsel.

Fünf-Jahresfrist: Ausschüttung nicht betriebsnotwendiger Substanzen

Die Fünf-Jahresfrist bezieht sich auf die Ausschüttung nicht betriebsnotwendiger Substanzen innerhalb von fünf Jahren nach dem Verkauf. Diese Substanzen müssen bereits zum Zeitpunkt des Verkaufs vorhanden sein. Die Frist beginnt mit dem Abschluss des Kaufvertrags (Share Purchase Agreement) für die Beteiligung. Bei einem gestaffelten Verkauf von insgesamt 20 Prozent beginnt für jeden Verkauf ein eigener Fristenlauf.

Die indirekte Teilliquidation kann bis zu fünf Jahre nach dem Unternehmensverkauf angewendet werden. Aufgrund der steuerlichen Nachteile, die für den Verkäufer damit verbunden sind, verlangen viele Verkäufer in den Kaufverträgen eine Klausel, die den Käufer für einen Zeitraum von fünf Jahren nach dem Verkauf daran hindert, Massnahmen zu ergreifen, die als indirekte Teilliquidation gelten könnten. Diese Klausel wird auch als Schadloshaltungsklausel bezeichnet.

Mitwirkung des Verkäufers: Wissensstand bezüglich Finanzierung

Das Kriterium der Mitwirkung des Verkäufers bezieht sich auf das Wissen des Verkäufers über die Finanzierung des Kaufpreises. Der Verkäufer muss wissen oder sollte wissen, dass nicht betriebsnotwendige Substanzen aus der Gesellschaft entnommen und nicht wieder zugeführt werden. Dieses Wissen erstreckt sich auf die Existenz nicht betriebsnotwendiger Mittel zum Zeitpunkt des Verkaufs und die finanzielle Situation des Käufers.

Substanzentzug von handelsrechtlich ausschüttungsfähigen Reserven

Handelsrechtlich ausschüttungsfähige Reserven müssen ausgeschüttet werden, und dies erfordert eine detaillierte Berechnung. Hierbei werden vom ausgewiesenen Eigenkapital das Aktien- oder Stammkapital und der maximale Umfang gesetzlicher Reserven abgezogen. Die Feststellung, ob es sich um nichtbetriebsnotwendige Substanz handelt, erfolgt anhand anerkannter Bewertungsgrundsätze. Diese Bewertung erfolgt erst bei einer Ausschüttung innerhalb der fünfjährigen Frist.

Eine genauere Betrachtung dieser Kriterien verdeutlicht die Komplexität der indirekten Teilliquidation.

Steuerliche Aspekte der indirekten Teilliquidation

Von steuerlicher Warte aus betrachtet impliziert die indirekte Teilliquidation, dass nicht betriebsnotwendige Mittel, beispielsweise in Form von Dividenden, ausgeschüttet werden, was wiederum die Einkommenssteuerpflicht nach sich zieht. Um dieser Steuerpflicht zu entgehen, tendieren Verkäufer dazu, Gewinne zurückzuhalten. In der Folge wird das Unternehmen zu einem Preis über dem „betrieblichen“ Wert verkauft. Die nicht betriebsnotwendigen auschüttbaren Mittel können vom Käufer genutzt werden, um den Kaufpreis zu begleichen. Diese Ausschüttung kann bei Beteiligungen im Geschäftsvermögen steueroptimiert erfolgen, womit Steuersubstrat verloren geht und führt zu einer Minderung des Werts der Beteiligung der gekauften Gesellschaft, da diese abgeschrieben wird und somit das steuerliche Substrat eliminiert wird.

Ist die indirekte Teilliquidation erlaubt? Nein, die indirekte Teilliquidation wird als Mittel betrachtet, um Steuerzahlungen zu umgehen oder zu reduzieren, und ist demnach untersagt. Erträge, die auf diese Weise erzielt werden, gelten vor den Steuerbehörden nicht als steuerfreie Kapitalgewinne gemäss Artikel 16 Absatz 3 des Bundesgesetzes über die direkte Bundessteuer (DBG). Stattdessen werden sie als steuerbare Vermögenserträge behandelt. Im Falle unbeabsichtigter Handlungen, wie bei einem Leveraged Buyout oder einer Schuldübernahme, kann es dennoch zu einer indirekten Teilliquidation kommen.

Folgen einer indirekten Teilliquidation: Sobald die Tatbestände und Kriterien der indirekten Teilliquidation erfüllt sind, gilt es den zu versteuernden Vermögensbetrag zu ermitteln. Dieser Betrag wird aus dem kleinsten der folgenden Beträge gebildet: Ausschüttungsbetrag, handelsrechtlich ausschüttungsfähige Reserven und nicht betriebsnotwendige Substanzen.

Verkauf des Unternehmens - Die Vorbereitung ist das A und O

Die indirekte Teilliquidation ist eine komplexe steuerliche Angelegenheit, die beim Verkauf von Unternehmensanteilen in der Schweiz berücksichtigt werden muss. Die Erfüllung der Kriterien dieser Regelung hat erhebliche steuerliche Konsequenzen, die Unternehmen sorgfältig abwägen sollten. In der dynamischen Welt des Unternehmensverkaufs ist ein gründliches Verständnis dieser Regelungen von entscheidender Bedeutung, um unerwünschte steuerliche Konsequenzen zu vermeiden.

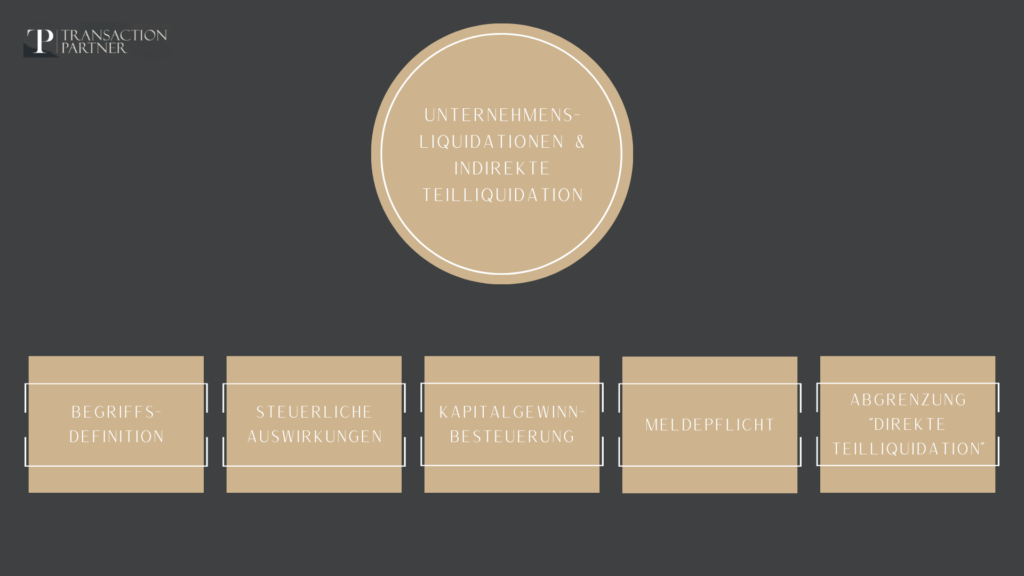

Begriffsklärung der Indirekten Teilliquidation

Die indirekte Teilliquidation betrifft den Verkauf eines Unternehmens, das über liquide Mittel verfügt, die für seinen operativen Betrieb nicht erforderlich sind, und die Übertragung dieser Mittel vom Privatvermögen ins Betriebsvermögen. Dieses Verfahren ist untersagt, da es zu einer Verringerung des Steuersubstrats führt.

Steuerliche Auswirkungen

In der Schweiz kann eine indirekte Teilliquidation steuerliche Konsequenzen haben, insbesondere in Bezug auf die Kapitalgewinnbesteuerung.

Kapitalgewinnbesteuerung

Bei einer indirekten Teilliquidation können Kapitalgewinne entstehen, die steuerpflichtig sind. Es ist wichtig, die geltenden Steuervorschriften zu beachten, um die genauen Auswirkungen zu verstehen.

Meldepflichten

Unternehmen müssen in der Regel bestimmte Transaktionen melden, die als indirekte Teilliquidation gelten, um sicherzustellen, dass alle steuerlichen Anforderungen erfüllt sind.

Unterschiede zur Direkten Teilliquidation

Eine indirekte Teilliquidation bezieht sich auf den Verkauf oder die Übertragung von Vermögenswerten ohne erhebliche Verringerung der wirtschaftlichen Aktivitäten. Es ist wichtig, die Unterschiede zwischen direkter und indirekter Teilliquidation zu beachten.

Fazit

Die indirekte Teilliquidation ist ein wichtiger zu beachtender Aspekt beim Unternehmensverkauf und der Nachfolgeregelung. Mit der richtigen Vorbereitung können die Steuerfolgen in den meisten Fällen verhindert bzw. minimiert werden.

Haben Sie noch Fragen oder möchten Sie sich beraten lassen?

Nutzen Sie die Gelegenheit für ein Beratungsgespräch. Sie investieren 30 Minuten Ihrer Zeit und erhalten das Wissen zu Ihrer Ausgangslage.

Die indirekte Teilliquidation tritt auf, wenn Beteiligungsrechte aus dem Privatvermögen einer natürlichen Person an eine andere Person übertragen werden, die diese Rechte in ihr Geschäftsvermögen überführt. Dieser Prozess unterliegt in der Schweiz bestimmten steuerlichen Kriterien und kann erhebliche Auswirkungen auf die Besteuerung beim Verkauf von Unternehmensanteilen haben.

Im Privatvermögen gehaltene Beteiligungsrechte ermöglichen einen steuerfreien Verkauf, während im Geschäftsvermögen gehaltene Rechte als steuerbarer Ertrag qualifiziert werden. Die Ausschüttung von Dividenden unterliegt jeweils unterschiedlichen steuerlichen Regelungen.

Die indirekte Teilliquidation erfordert kumulativ den Transfer der Beteiligungsrechte vom Privatvermögen des Verkäufers ins Geschäftsvermögen des Käufers, die Veräußerung von mindestens 20 % der Beteiligung, die Ausschüttung nicht betriebsnotwendiger Substanz innerhalb von fünf Jahren nach dem Verkauf und die Mitwirkung des Verkäufers an dieser Ausschüttung.

Die Mitwirkung des Verkäufers bezieht sich auf sein Wissen oder erwartetes Wissen darüber, dass nicht betriebsnotwendige Substanzen zur Finanzierung des Kaufpreises entnommen werden. Dieses Kriterium wird von den Steuerbehörden in der Regel als erfüllt angesehen und hat somit erhebliche steuerliche Konsequenzen.

Der Verkauf von im Privatvermögen gehaltenen Beteiligungsrechten an eine Kapitalgesellschaft kann zu einem Verlust des Steuersubstrats führen, was der Gesetzgeber durch die Bestimmungen zur indirekten Teilliquidation zu verhindern sucht. Eine genaue Einhaltung der steuerlichen Vorgaben und gegebenenfalls vertragliche Vereinbarungen sind erforderlich, um unerwünschte steuerliche Konsequenzen zu vermeiden.

Über den Autor

Andreas Schubert

Unternehmensberater bei Transaction Partner AG

Andreas Schubert arbeitet bereits seit 20 Jahren in der Unternehmensberatung und er hat über 250 Unternehmensverkäufe begleitet.