Yanik Hess

Unternehmensberater bei Transaction Partner AG

Mehr zum Autor

Inhabergeführte Unternehmen, insbesondere jene mit einer langen Historie und festen familiären Strukturen, sehen sich oft mit der Herausforderung der Unternehmensnachfolge konfrontiert. Wenn keine geeigneten oder interessierten Nachfolger aus der eigenen Familie vorhanden sind, rückt das Management Buy-Out MBO) als eine vielversprechende Option für den Firmenverkauf in den Fokus.

Dieser Beitrag beleuchtet die Gründe, warum ein MBO eine prüfenswerte Option für die Unternehmensnachfolge ist, und hebt die entscheidenden Aspekte bei der praktischen Umsetzung hervor. Durch eine fachkundige Begleitung während des gesamten Verkaufsprozesses steigern Sie Ihre Erfolgsaussichten erheblich, gerade bei der Übertragung eines kleinen oder mittelständischen Unternehmens (KMU). Erfahren Sie, wie Sie die Weichen für den Erfolg stellen und Ihr Unternehmen optimal auf einen MBO-Verkaufs- und Nachfolgeprozess vorbereiten.

Inhaltsverzeichnis

Definition: Management Buy-Out (MBO)

Der Begriff MBO (Management Buy-Out) bezeichnet die Übertragung eines Unternehmens an Mitarbeiter, sei es an Einzelne oder auch an Gruppen von Mitarbeitern. In der Regel erfolgt dies durch den Verkauf an das bereits existierende Management. Der MBO nimmt eine bedeutende Position in der Unternehmensnachfolge von KMU mit bis zu 250 Mitarbeitern ein und macht derzeit rund 20 Prozent aller Firmenübergaben aus. Ein MBO dauert im Schnitt rund dreieinhalb Jahre.

Management Buy-Out - alle Vorteile in der Übersicht

Ein MBO bietet für den Verkäufer den erheblichen Vorteil, dass das Unternehmen beim Verkauf in die Hände vertrauter Personen übergeht. In der Regel besteht zwischen dem Eigentümer bzw. den Eigentümern eines Unternehmens und dem Management eine langjährige Vertrauensbeziehung. Insbesondere in kleineren Unternehmen und dem Mittelstand wird häufig über viele Jahrzehnte hinweg eine enge und vertrauensvolle Zusammenarbeit zwischen den Eigentümern und dem Management gepflegt. Aus diesem Grund kann der Verkäufer bei einer Übertragung seines Unternehmens an das eigene Management darauf vertrauen, dass sein Lebenswerk in seinem Sinne fortgeführt wird.

Wenn es um einen Verkauf an ein externes Management (MBI) und/oder Private Equity-Gesellschaften (LBO) geht, befürchten einige Inhaber, dass ihr Unternehmen nach der Übernahme umstrukturiert wird und nicht mehr in seiner bisherigen Form erhalten bleibt. Das Vertrauensverhältnis zwischen Verkäufer und Management bringt zudem weitere bedeutende Vorteile für den Transaktionsprozess mit sich:

Erstens reduziert sich aufgrund der intimen Kenntnisse aller Details durch das eigene Management die Prüfung des zu übernehmenden Unternehmens (Due Diligence) erheblich. Zweitens muss der Verkäufer bei einer Fortführung durch das eigene Management keine vertraulichen Unternehmensdetails an unbekannte Personen weitergeben: Ohne Unterstützung eines kompetenten Beraters, welcher den Informationsfluss während des gesamten Transitionsprozesses kontrolliert und die Vertraulichkeit aller Informationen sicherstellt, stellt die Offenlegung von internen Unternehmensinformationen an externe Dritte für viele Verkäufer ein erhebliches Hindernis beim Verkauf dar. Dementsprechend verringern sich die Risiken und die Transaktionskosten bei einem MBO in dieser Hinsicht erheblich.

Für die übernehmende Unternehmensführung bietet ein Management Buy-Out die einzigartige Gelegenheit, den Schritt in die Selbstständigkeit zu wagen. Im Vergleich zur Neugründung eines Unternehmens bietet ein MBO zudem den massgeblichen Vorteil, dass die Manager ihre unternehmerische Tätigkeit auf einer bereits funktionierenden Geschäftsidee aufbauen. Dies verschafft ihnen eine erheblich höhere Sicherheit, in den kommenden Jahren erfolgreich zu sein.

Nicht zuletzt bringt ein MBO auch viele Vorteile für die Belegschaft, Kunden und Lieferanten des Unternehmens mit sich. Die Mitarbeitenden bringen langjährige Erfahrung mit, sind mit der Unternehmenskultur bestens vertraut und besitzen das nötige Know-how, um die Firma erfolgreich fortzuführen. Sie kennen die internen Abläufe und insbesondere auch die Kunden und Lieferanten. Die Übertragung an das bestehende Management schafft somit Sicherheit und Vertrauen für alle Stakeholder des Unternehmens und gewährleistet im Allgemeinen die Kontinuität des Betriebs, da Kompetenz und Know-how an der Spitze erhalten bleiben.

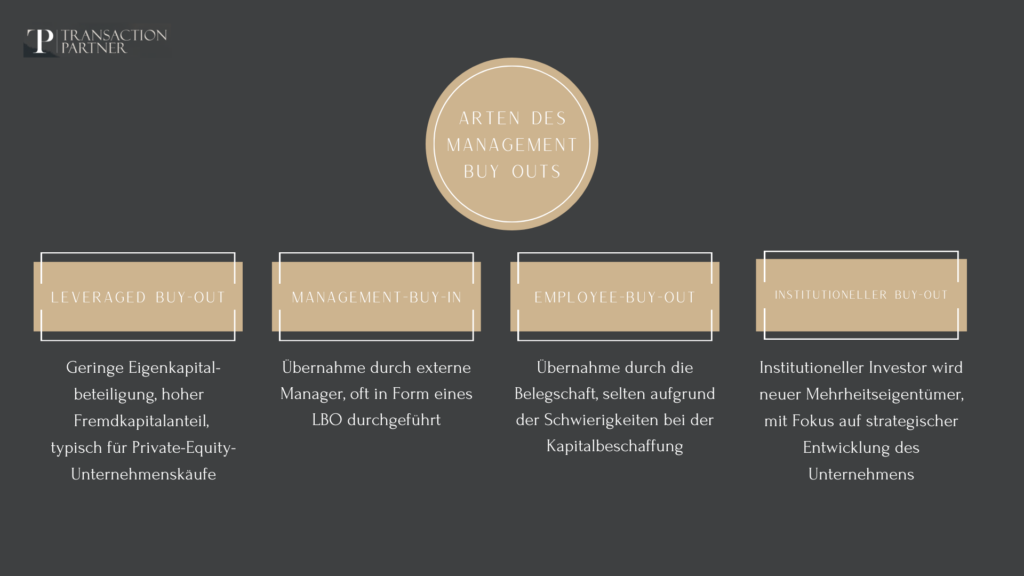

Arten des Management Buy-Out

Leveraged Management Buy-Out (LBO)

Der Leveraged Buy-Out ist geprägt durch eine Übernahme, bei der eine niedrige Eigenkapitalbeteiligung und ein hoher Anteil an Fremdkapital für die Finanzierung verwendet wird. Diese Form ist typisch für Unternehmenskäufe, bei denen Private-Equity-Gesellschaften involviert sind. Das geringe Eigenkapital ermöglicht es, das Fremdkapital als Hebel einzusetzen und somit die Gesamttransaktion zu finanzieren.

Management Buy-In (MBI)

Neben dem Management Buy-Out gibt es auch den Fall eines Management Buy-Ins. Im Gegensatz zum klassischen MBO wird beim Management Buy-In das Unternehmen nicht vom bereits bestehenden Management übernommen, sondern von externen Managern, die bisher nicht zum Management des Unternehmens gehören. Häufig wird ein Management-Buy-In ebenfalls in Form eines Leveraged Buy-Outs durchgeführt, was bedeutet, dass auch hier eine erhebliche Fremdfinanzierung einbezogen wird.

Employee Buy-Out

Beim Employee Buy-Out übernimmt entweder die gesamte Belegschaft oder zumindest ein grosser Teil von ihr das Unternehmen. Diese Form des Buy-Outs ist in der Praxis eher selten anzutreffen, da es oft schwierig ist, genügend Kapital von den Mitarbeitern zu mobilisieren, um eine solche Transaktion zu finanzieren.

Institutioneller Buy-Out

Beim institutionellen Buy-Out wird ein institutioneller Investor, wie beispielsweise eine Fondsgesellschaft, der neue Mehrheitseigentümer des Unternehmens. Diese Form des MBOs involviert einen externen Investor, der das Unternehmen übernimmt und dabei oft eine strategische Position einnimmt, um das Wachstum und die Entwicklung des Unternehmens zu fördern.

Wie funktioniert ein Management Buy-Out?

Veränderungen in der Eigentümerschaft von Unternehmen sind keine Seltenheit, insbesondere nicht im Kontext von KMU. Häufig resultieren solche Veränderungen daraus, dass der Gründer bzw. die Geschäftsführung in den wohlverdienten Ruhestand eintreten möchte und innerhalb der Familie keinen geeigneten Nachfolger findet. Das Management des Unternehmens ist oft frühzeitig über diese Entwicklung informiert, da es in regelmässigem Austausch mit dem Eigentümer steht. Das Management spielt hier eine entscheidende Rolle, da es trotz des Eigentümerwechsels in der Regel in seiner Zusammensetzung und Funktion innerhalb des Unternehmens bestehen bleibt.

Die Frage, ob Mitglieder des Managements in die Eigentümerschaft eintreten möchten, um Unwägbarkeiten eines Wechsels in fremde Hände zu vermeiden, stellt sich automatisch. Diese Entscheidung erfordert eine ausreichende Auseinandersetzung mit persönlichen und fachlichen Qualifikationen. Manchmal spricht auch der bisherige Eigentümer das Management an, ob eine Eigentumsübernahme durch ein Management Buy Out in Betracht gezogen wird. Wenn die Idee aus dem Management stammt, wird sie oft durch einen detaillierten Businessplan unterstützt, der mögliche Entwicklungen und Chancen skizziert.

Im nächsten Schritt ist es notwendig, das Finanzvolumen der Transaktion zu betrachten. Die Analyse und Bewertung erfolgen durch verschiedene Bewertungsmethoden wie das Discounted Cashflow Verfahren (DCF), das EBIT-Verfahren und das Substanzwert-Verfahren. Diese Methoden bieten Einblicke in den potenziellen Unternehmenswert und dienen als Grundlage für die Verhandlungen.

Die MBO-Übernahme-Details werden in Verhandlungen geklärt, oft durch die Erstellung und Unterzeichnung eines Letter of Intent LoI). Eine externe Beratung wird in dieser Phase dringend empfohlen, damit nicht von falschen Vorstellungen ausgegangen wird und unnötig Zeit mit wenig erfolgsversprechenden Alternativen verloren geht bzw. die geplante Transaktion dank der Erfahrung des Beraters eingeordnet werden kann. Nach erfolgreichen Verhandlungen schliessen die Parteien einen Vertrag (das sog. «Signing»), der das weitere Vorgehen und alle rechtlichen Aspekte umfasst. Wenn die Zahlung des Kaufpreises erfolgt ist, spricht man vom «Closing» der Transaktion.

Nachteile und Risiken eines Management Buy-Outs

Erfahrungsgemäss sind Leidenschaft, Engagement, fachliche Kompetenz, Authentizität und eine gewisse Risikobereitschaft des bisherigen Managements entscheidend für den Erfolg eines MBO. Die Überzeugungskraft und die erarbeitete Strategie beeinflussen massgeblich, ob die Finanzierung und die Suche nach Geldgebern erfolgreich sind. Eine der grössten Herausforderungen von MBOs besteht darin, dass eine ausreichende finanzielle Ausstattung des Unternehmens und eine stabile Unternehmensentwicklung gewährleistet sein müssen.

Die Kaufpreisfinanzierung kann im Rahmen eines MBO ebenso zu Problemen führen, da potenzielle Erwerber oft einen hohen Bedarf an Fremdfinanzierung haben und nicht immer ausreichend privates Eigenkapital zur Verfügung steht. Um solche Finanzierungshürden zu überwinden, können beispielsweise Verkäuferdarlehen in Anspruch genommen werden, oder der Anteilskauf erfolgt schrittweise.

Herausforderungen und Risiken im Management Buyout:

- Prinzipal-Agent-Konflikt: Durch die Verschmelzung von Eigentum und Management wird der Prinzipal-Agent-Konflikt aufgelöst, der bisher die Interessen und Risikoneigungen des Inhabers und des Managements gegenüberstand. Konflikte können entstehen, bis alle Beteiligten ihre neuen Rollen gefunden haben.

- Mentalitätswechsel des Managements: Das Management steht vor einem Mentalitätswechsel, wenn es vom blossen Manager, der die Interessen des Eigentümers vertritt, zum Eigentümer wird. Dies erfordert eine Neuausrichtung in der Beziehung zur Belegschaft.

- Interessenkonflikte im Management: Das Management gerät in einen inneren Konflikt, da es das Unternehmen erfolgreich führen und gleichzeitig den Kaufpreis niedrig halten möchte. Der Informationsvorsprung des Managements gegenüber dem Verkäufer bezüglich der wirtschaftlichen Lage des Unternehmens kann zu Spannungen führen.

- Mangel an neuen Ideen und Expertise: Ein weiterer Nachteil eines MBO besteht darin, dass oft weniger neue Ideen und externe Expertise in das Unternehmen einfliessen als bei einem externen Käufer.

Zusammenfassung:

- Finanzierungshürden: MBOs können aufgrund des hohen Fremdfinanzierungsbedarfs und begrenzten Eigenkapitals der Erwerber auf Finanzierungshürden stossen.

- Entscheidende Faktoren für den Erfolg: Leidenschaft, Engagement und die Überzeugungskraft des Managements beeinflussen massgeblich den Erfolg der Finanzierung und der Suche nach Geldgebern.

- Herausforderungen im MBO: Der Wegfall des Prinzipal-Agent-Konflikts, Mentalitätswechsel des Managements und Interessenkonflikte können Herausforderungen darstellen.

- Mangel an externer Expertise: Im Vergleich zu externen Käufern kann ein MBO zu einem Mangel an neuen Ideen und externer Expertise im Unternehmen führen.

Möglichkeiten der Finanzierung im Management Buy-Out

Im Unterschied zum herkömmlichen Unternehmensverkauf, bei dem externe Käufer auftreten, erwirbt beim MBO das aktuelle Management die Unternehmensanteile. Eine solide Finanzierung ist dabei besonders entscheidend, da das Buy-Out-Management üblicherweise nicht über ausreichend Eigenmittel verfügt, um den Kauf vollständig finanzieren zu können. Die Mitarbeiter stehen oft noch mitten im Leben und müssen hohe Lebenshaltungs- und Ausbildungskosten in ihren Familien stemmen. Die gesamte Finanzierung aus eigenen Mitteln ist daher nur in äusserst seltenen Fällen möglich. Um die Finanzierungslücken zu schliessen, kommen folgende Kapitalgeber und Lösungen in Frage:

- Altgesellschafter, Banken, Beteiligungsgesellschaften oder Family Offices: Um die Finanzierungslücke zu schliessen, treten häufig bisherige Gesellschafter, Banken oder Beteiligungsgesellschaften auf. Die Zinsen für solche eigenkapitalstärkenden Finanzierungen sind oft höher als bei herkömmlichen Bankkrediten, können jedoch dazu beitragen, einen klassischen Bankkredit zu beschaffen.

- Verkäuferdarlehen: Unternehmerdarlehen sind die einfachste Form der Finanzierung, erfordern jedoch eine hohe Risikobereitschaft der Altgesellschafter. Die Raten werden üblicherweise aus den Unternehmenserträgen gezahlt, können jedoch zu Konflikten bezüglich der zukünftigen Ausrichtung des Unternehmens führen.

- Bankdarlehen / Fremdkapital: Eine Bankfinanzierung sichert die Fortsetzung der Geschäftsbeziehung. Bei einem angemessenen Kaufpreis sollte dies keine unüberwindbare Hürde darstellen. In vielen Fällen sehen Banken jedoch einen Rangrücktritt des Unternehmerdarlehens vor.

- Fördermöglichkeiten und Eigenkapital: Auch bei dünnen Eigenkapitaldecken stehen Fördermöglichkeiten von regionalen Instituten zur Verfügung. Zudem unterstützen Privatinvestoren, Business Angels und Family Offices vermehrt kleinere MBOs mit Eigenkapital.

- Private Equity: Die Beschaffung von Private Equity Kapital verbessert nachhaltig die Eigenkapitalausstattung des Unternehmens. Private Equity Investoren, die in nicht börsennotierte Unternehmen investieren, bieten eine wichtige Finanzierungsquelle für MBOs. Im Gegensatz zu Banken streben Private Equity Investoren aktiv Mitspracherecht im Betrieb an und planen oft einen lukrativen Exit nach 5-6 Jahren.

Unabhängig von der Finanzierungslösung, muss die finanzielle Tragbarkeit des Kaufs in jedem Fall nachhaltig gesichert sein. Ein Businessplan ist zwingend, um sich einen Überblick über den Finanzbedarf zu verschaffen. Zudem lassen sich damit auch mögliche Finanzierungsgesuche dokumentieren.

Fazit

Wenn für einen Unternehmensinhaber keine Nachfolger aus der eigenen Familie vorhanden sind, stellt das Management Buy-Out (MBO) eine vielversprechende Alternative dar. Ein MBO bietet für den Verkäufer den erheblichen Vorteil, dass beim Verkauf das Unternehmen in die Hände vertrauter Personen übergeht und die Kontinuität des Betriebs sichergestellt ist. Für das bestehende Management wiederum, bietet das MBO eine attraktive Möglichkeit ein Unternehmen zu übernehmen. Die Finanzierung des MBO erfordert jedoch eine sorgfältige Planung und kann durch verschiedene Quellen erfolgen, darunter Altgesellschafter, Banken, Fördermittel, Private Equity oder ein Verkäuferdarlehen. Am Ende bestimmt die individuelle Situation die beste Finanzierungsstrategie, wobei externe Beratung und eine durchdachte Herangehensweise entscheidend sind.

Durch die gezielte Umsetzung dieser Faktoren können Sie Ihre Erfolgsaussichten erheblich verbessern und Ihren Verkaufsprozess effizient gestalten. Nutzen Sie unsere Unterstützung als erfahrener Begleiter bei dieser komplexen Aufgabe und starten Sie Ihre Unternehmensnachfolge gemeinsam mit uns.

Haben Sie noch Fragen oder möchten Sie sich beraten lassen?

Nutzen Sie die Gelegenheit für ein Beratungsgespräch. Sie investieren 30 Minuten Ihrer Zeit und erhalten das Wissen zu Ihrer Ausgangslage.

Ein Managment Buy-Out ist immer dann eine prüfenswerte Option der Unternehmensnachfolge, wenn geeignete und motivierte firmeninterne Nachfolger identifiziert werden können und die Eigentümerschaft nicht auf eine Maximierung des erzielbaren Kaufpreises angewiesen ist.

Neben einem Managementteam mit starker Vision handelt es sich bei den Unternehmen typischerweise über etablierte und profitable Firmen. In Krisensituationen wird das Thema der Kaufpreisfinanzierung noch schwieriger, als es bei einem MBO normalerweise schon ist.

Abgesehen von einem oftmals tieferen Kaufpreis und der Finanzierungsthematik, kann es während dem MBO-Prozess zu Interessenskonflikten zwischen der Eigentümerschaft und dem Management Team kommen, da letzters unter Umständen die Situation des Unternehmens schlechter darstellt als sie effektiv ist.

Über den Autor

Yanik Hess

Unternehmensberater bei Transaction Partner AG

Mit langjähriger Erfahrung in der Finanzbranche kennt Yanik Hess die Themen M&A, Unternehmensbewertung und Strukturierung entlang aller Komplexitätsstufen.